เลือกเปลี่ยนภาษีเป็นเงินเกษียณ กับ RMF กองทุนเด็ด ธีมลงทุนต่างประเทศ จาก บลจ.กรุงศรี

เจาะธุรกิจ MAKRO เสริมทัพ-เพิ่มทุน! ยกระดับสู่การเติบโตครั้งใหม่!

แม็คโคร (MAKRO) ผู้ประกอบธุรกิจค้าส่ง (B2B) ที่หลายคนคุ้นเคยกันเป็นอย่างดี ด้วยจุดแข็งทางธุุรกิจที่ขายทั้งของกิน ของใช้ราคาคุ้มค่า และเจาะกลุ่มร้านผู้ประกอบการ รวมถึงร้านโชห่วยทั่วประเทศ

อย่างที่รู้กันว่าช่วงที่ผ่านมา เกิดดีลประวัติศาสตร์ของ MAKRO เมื่อมีการปรับโครงสร้างธุรกิจ โดย MAKRO ได้ทำการรับโอนกิจการ Lotus’s ในประเทศไทยและมาเลเซีย มูลค่ากว่า 2.2 แสนล้านบาท ให้ไปอยู่ภายใต้การบริหารของ MAKRO ทั้งหมด

นอกจากนี้ MAKRO พร้อมเสนอขายหุ้นสามัญให้แก่ประชาชนทั่วไป (Public Offering หรือ PO) เพื่อเพิ่มสภาพคล่องการซื้อขายหุ้น และเพิ่มสัดส่วนผู้ถือหุ้นรายย่อยอีกด้วย

วันนี้ FinSpace จะพามาเจาะรายละเอียดกันว่าการเปลี่ยนแปลงครั้งนี้ สำคัญในแง่มุมไหนบ้าง เสริมความแข็งแกร่งให้ MAKRO อย่างไร และน่าสนใจแค่ไหนต่อผู้ถือหุ้น?

MAKRO ผู้นำธุรกิจค้าส่ง อันดับ 1 ในไทย

บริษัท สยามแม็คโคร จำกัด (มหาชน) หรือ หุ้น MAKRO เริ่มต้นมาจากธุรกิจค้าส่ง เปิดสาขาแรกในไทยเมื่อปี 2532 และจดทะเบียนเข้าตลาดหลักทรัพย์ฯ มาตั้งแต่ปี 2537 โดยขยายการเติบโตมาอย่างต่อเนื่อง โดยมีจำนวนสาขามากถึง 145 แห่ง ทั้งในไทยและต่างประเทศ เช่น จีน กัมพูชา เมียนมา และอินเดีย

จุดเด่นของ MAKRO คือ ศูนย์จำหน่ายสินค้าที่เน้นจำหน่ายอาหารสด อาหารแห้ง และสินค้าอุปโภค ที่เน้นให้บริการผู้ประกอบการร้านค้าปลีกรายย่อย กลุ่มโฮเรก้า มีรูปแบบสาขาที่หลากหลาย เพื่อเจาะกลุ่มลูกค้าที่มากขึ้น

หันมาดูในแง่พื้นฐานธุรกิจ จะเห็นว่า MAKRO ค่อนข้างแข็งแกร่งทีเดียว โดยในช่วง 3 ปีที่ผ่านมา (2561-2563) MAKRO มียอดขายเติบโตเฉลี่ย 6.5% ต่อปี แม้จะเป็นช่วงที่มีการแพร่ระบาดของ covid-19 ก็ตาม

ขณะที่มูลค่า Market Cap. ณ วันที่ 8 พ.ย. 2564 อยู่ที่ราว 475,801 ล้านบาท ถือว่าติดท็อป 10 หุ้นที่มีมูลค่า Market Cap. สูงที่สุดในตลาดหุ้นไทยเลยทีเดียว

MAKRO + Lotus’s เสริมพอร์ตสู่ผู้นำธุรกิจค้าส่งและค้าปลีก

แต่เดิม MAKRO ก็มีความแข็งแกร่งอยู่แล้วในการเป็นผู้นำธุรกิจค้าส่ง B2B ที่ใหญ่เป็นอันดับ 2 ในเอเชีย และมีจำนวนลูกค้าสมาชิกกว่า 3.6 ล้านราย (ข้อมูล ณ วันที่ 30 ก.ย. 64)

ทว่าการเข้ามาเสริมทัพครั้งนี้ของ Lotus’s จะทำให้พอร์ตของ MAKRO แกร่งยิ่งขึ้นไปอีก เพราะปัจจุบัน Lotus’s คือ ผู้นำค้าปลีก B2C ในประเทศไทยและมาเลเซีย ด้วยจำนวนร้านค้าปลีกกว่า 2,000 สาขา ในรูปแบบ Hypermarkets Supermarkets และ Mini-Supermarkets

อีกทั้ง Lotus’s ยังมีธุรกิจบริหารพื้นที่เช่าในศูนย์การค้าในไทยและมาเลเซีย ปัจจุบันมีพื้นที่ให้เช่ามากกว่า 1 ล้านตารางเมตร อัตราการเช่าเฉลี่ยมากกว่า 90%

ดังนั้น จะเห็นเลยว่าการรวมธุรกิจ Lotus’s เข้ามา จะทำให้ MAKRO กลายเป็นผู้นำค้าส่งและค้าปลีกในภูมิภาคเอเชียตะวันออกเฉียงใต้ เพิ่มมูลค่าและความสามารถในการทำกำไรที่สูงขึ้น

ผลประกอบการ MAKRO จะแข็งแกร่งขึ้นแค่ไหน?

เมื่อรับโอนกิจการเสร็จสิ้น รายได้และกำไรจากธุรกิจของ Lotus’s ที่เพิ่มเข้ามา จะทำให้ผลประกอบการของ MAKRO เติบโตกว่าเท่าตัว

โดยงบการเงินเสมือนของ MAKRO ปี 2563 ที่คำนวณรวมกับกิจการของ Lotus’s แล้วพบว่า MAKRO จะมีรายได้รวม สูงถึง 429,788 ล้านบาท คิดเป็นสัดส่วนรายได้จาก MAKRO 50.9% และสัดส่วนรายได้จาก Lotus’s 49.1%

ส่วนกำไรสุทธิ ปี 2563 ก็จะเพิ่มเป็น 9,691 ล้านบาท คิดเป็นสัดส่วนกำไรจาก MAKRO 67.3% และสัดส่วนกำไรจาก Lotus’s 32.7% ถือว่ามีนัยสำคัญมากๆ

ย้อนดูผลประกอบการ MAKRO ก่อนรับโอนกิจการของ Lotus’s

ปี 2561 รายได้ 192,930 ล้านบาท กำไรสุทธิ 5,873 ล้านบาท

ปี 2562 รายได้ 210,627 ล้านบาท กำไรสุทธิ 6,185 ล้านบาท

ปี 2563 รายได้ 218,760 ล้านบาท กำไรสุทธิ 6,524 ล้านบาท

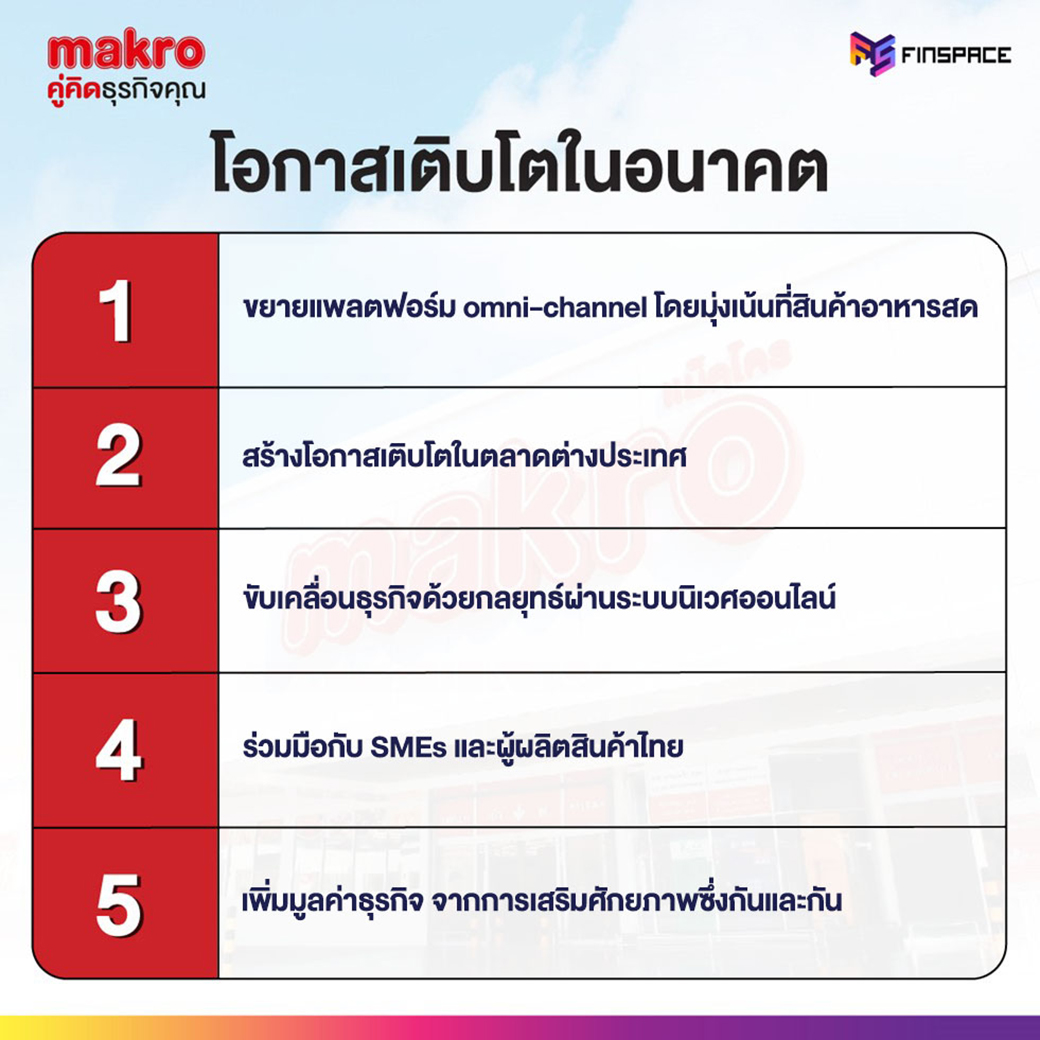

โอกาสเติบโตของ MAKRO ในอนาคต

1. ขยายแพลตฟอร์ม omni-channel ครอบคลุมกลุ่มลูกค้าทั้ง B2B และ B2C

โดยมุ่งเน้นที่สินค้าอาหารสด ทั้ง MAKRO และ Lotus’s มีฐานลูกค้าขนาดใหญ่ที่เกื้อหนุนกันได้ จากลูกค้าสมาชิกของ MAKRO 3.6 ล้านราย (ข้อมูล ณ วันที่ 30 ก.ย. 64) สมาชิกคลับการ์ด Lotus’s Thailand 20 ล้านราย และสมาชิกคลับการ์ด Lotus’s Malaysia อีก 3 ล้านราย ทำให้ MAKRO มีศักยภาพที่จะขยายฐานลูกค้าให้ครอบคลุมทุกกลุ่ม ทุกช่องทาง ค้าปลีกค้าส่ง โดยเฉพาะธุรกิจอาหารสดและสินค้าอุปโภคบริโภคบนออนไลน์

..

2. สร้างโอกาสเติบโตในตลาดต่างประเทศ

จากจุดเด่นที่เป็นผู้นำแพลตฟอร์มต่างๆ ในธุรกิจ B2B และ B2C ทั้งในไทยและเอเชีย ทำให้สามารถใช้ประโยชน์ตรงนี้ขยายการเติบโตในตลาดต่างประเทศ โดยเฉพาะภูมิภาคเอเชียใต้และเอเชียตะวันออกเฉียงใต้ที่มีโอกาสในการเติบโตสูง

..

3. ขับเคลื่อนธุรกิจด้วยกลยุทธ์ผ่านระบบนิเวศออนไลน์ (online ecosystems)

ด้วยการผสมผสานระหว่างออฟไลน์และออนไลน์ (offline and online) เพื่อตอบโจทย์พฤติกรรมลูกค้าในปัจจุบัน ซึ่งเชื่อว่าในอนาคตโมเดลนี้จะยิ่งมีความสำคัญขึ้นเรื่อยๆ

..

4. ร่วมมือกับ SMEs และผู้ผลิตสินค้าไทย

อีกจุดที่น่าสนใจคือแผนยกระดับมาตรฐานสินค้าไทย ขยายไปสู่ตลาดที่กว้างขึ้นในระดับภูมิภาคผ่าน “แพลตฟอร์มแห่งโอกาส” ซึ่งจะทำให้ SMEs เติบโตอย่างยั่งยืนไปพร้อมกับ MAKRO และ Lotus’s

..

5. เพิ่มมูลค่าธุรกิจ MAKRO จากการเสริมศักยภาพซึ่งกันและกัน (Synergy)

การรับโอนกิจการจะช่วยเสริมศักยภาพซึ่งกันและกัน (Synergy) จากการพัฒนาประสิทธิภาพในด้านต่าง ๆ เช่น การใช้ประโยชน์จากจุดแข็ง ในด้านValue Chain การจัดหาแหล่งสินค้า โลจิสติกส์ และระบบงานสนับสนุนต่าง ๆ (back office)

การปรับโครงสร้างธุรกิจของ MAKRO ปัจจุบันได้รับโอนกิจการของ Lotus’s ทั้งหมดจากบริษัท ซี.พี.รีเทล โฮลดิ้ง จำกัด (CPRH) เป็นที่เรียบร้อยแล้ว

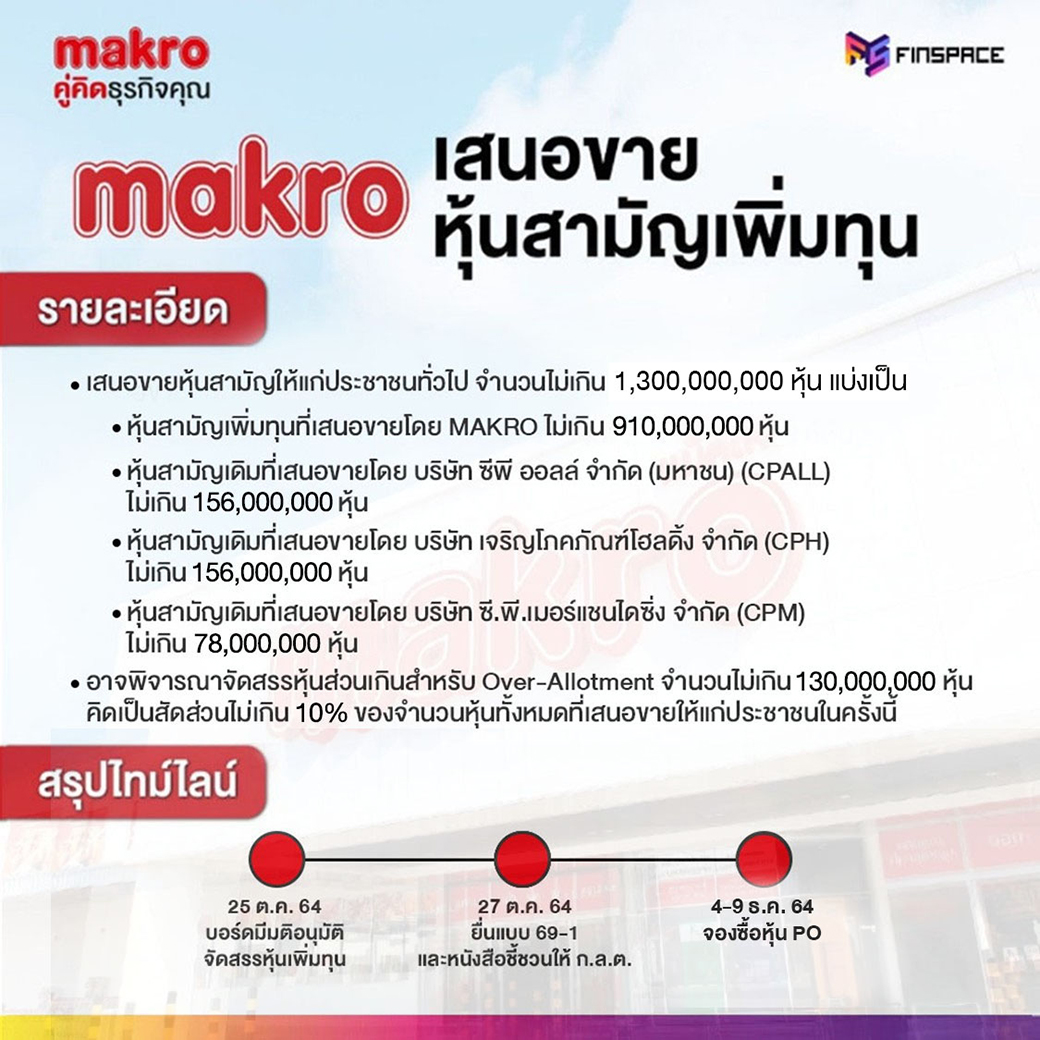

ขั้นตอนต่อไป MAKRO จะเสนอขายหุ้นสามัญแก่ประชาชนทั่วไป (Public Offering: PO) จำนวนไม่เกิน 1,300,000,000 หุ้น โดยการเสนอขายครั้งนี้ แบ่งเป็น

- หุ้นสามัญเพิ่มทุนที่เสนอขายโดย MAKRO ไม่เกิน 910,000,000 หุ้น

- หุ้นสามัญเดิมที่เสนอขายโดย บริษัท ซีพี ออลล์ จำกัด (มหาชน) (CPALL) ไม่เกิน 156,000,000 หุ้น

- หุ้นสามัญเดิมที่เสนอขายโดย บริษัท เจริญโภคภัณฑ์โฮลดิ้ง จำกัด (CPH) ไม่เกิน 156,000,000 หุ้น

- หุ้นสามัญเดิมที่เสนอขายโดย บริษัท ซี.พี.เมอร์แชนไดซิ่ง จำกัด (CPM) ไม่เกิน 78,000,000 หุ้น

..

โดยจะมีการจัดสรรหุ้นสามัญบางส่วนจากหุ้นสามัญทั้งหมดที่เสนอขายให้แก่ประชาชนทั่วไปให้แก่ผู้ถือหุ้นเดิมตามสัดส่วนการถือหุ้นใน MAKRO ดังนี้

- ผู้ถือหุ้นเดิมของ MAKRO (ยกเว้น CPALL บริษัทย่อยของ CPALL CPM และ CPH) ในอัตราส่วน 10 หุ้นสามัญของ MAKRO ต่อ 1 หุ้นสามัญของ MAKRO ที่เสนอขาย

- ผู้ถือหุ้นเดิมของ CPALL (ยกเว้นกลุ่ม CPG (บริษัท เครือเจริญโภคภัณฑ์ จำกัด ตามแบบ 56-1 ประจำปี 2563 ของ CPALL) ในอัตราส่วน 15 หุ้นสามัญของ CPALL ต่อ 1 หุ้นสามัญของ MAKRO ที่เสนอขาย

- ผู้ถือหุ้นเดิมของบริษัท เจริญโภคภัณฑ์อาหาร จำกัด (มหาชน) (CPF) (ยกเว้นกลุ่ม CPG ตามแบบ 56-1 ประจำปี 2563 ของ CPF) ในอัตราส่วน 70 หุ้นสามัญของ CPF ต่อ 1 หุ้นสามัญของ MAKRO ที่เสนอขาย

และ MAKRO อาจพิจารณาจัดสรรหุ้นส่วนเกินสำหรับ Over-Allotment จำนวนไม่เกิน 130,000,000 หุ้น คิดเป็นสัดส่วนไม่เกิน 10% ของจำนวนหุ้นทั้งหมดที่เสนอขายให้แก่ประชาชนในครั้งนี้

..

ทั้งนี้ บอร์ด MAKRO มีมติอนุมัติจัดสรรหุ้นเพิ่มทุน เมื่อวันที่ 25 ต.ค. 64 จากนั้น MAKRO ได้ยื่นคำขออนุญาตเสนอขายหุ้นสามัญเพิ่มทุน แบบ 69-1 และร่างหนังสือชี้ชวนต่อ ก.ล.ต. แล้วเมื่อวันที่ 27 ต.ค. 64 โดย CPALL CPH และ CPM ได้ยื่นแบบ 69-1 และร่างหนังสือชี้ชวนไปพร้อมกันด้วย

กำหนดราคาเสนอขาย 43.50 บาทต่อหุ้น โดยจะเปิดจองซื้อในวันที่ 4-9 ธ.ค. 64 โดยนักลงทุนทั่วไปสามารถจองซื้อหุ้น PO ของ MAKRO ที่ตัวแทนจำหน่ายหุ้น (Selling Agents) ดังนี้

- แอปพลิเคชัน Bangkok Bank Mobile Banking รวมถึงสำนักงานใหญ่และสาขาธนาคารกรุงเทพทั่วประเทศ

- SCB EASY App รวมถึงสำนักงานใหญ่และสาขาธนาคารไทยพาณิชย์ทั่วประเทศ

- TrueMoney Wallet Application โดยบริษัทหลักทรัพย์ เคทีบีเอสที จำกัด (มหาชน)

ซึ่งจะจัดสรรด้วยวิธี Small Lot First หรือผู้จองซื้อที่จำนวนขั้นต่ำได้รับการจัดสรรก่อน และดำเนินการจัดสรรหุ้นเป็นรอบ ๆ ให้แก่ผู้จองซื้อรายย่อยแต่ละรายจนกว่าหุ้นจะหมด ซึ่งจะดำเนินการโดยระบบคอมพิวเตอร์ของ Settrade

สำหรับการเสนอขายหุ้นสามัญ MAKRO ต่อผู้ถือหุ้นเดิมของ MAKRO CPALL และ CPF สามารถจองซื้อผ่านตัวแทนรับจองซื้อหุ้น (Subscription Agents) ดังนี้

- แอปพลิเคชัน Bangkok Bank Mobile Banking รวมถึงสำนักงานใหญ่และสาขาธนาคารกรุงเทพทั่วประเทศ

- SCB EASY App รวมถึงสำนักงานใหญ่และสาขาธนาคารไทยพาณิชย์ทั่วประเทศ โดยจัดสรรตามสิทธิการถือหุ้นเดิมใน MAKRO CPALL และ CPF ซึ่งจะดำเนินการโดยระบบคอมพิวเตอร์ของ Settrade

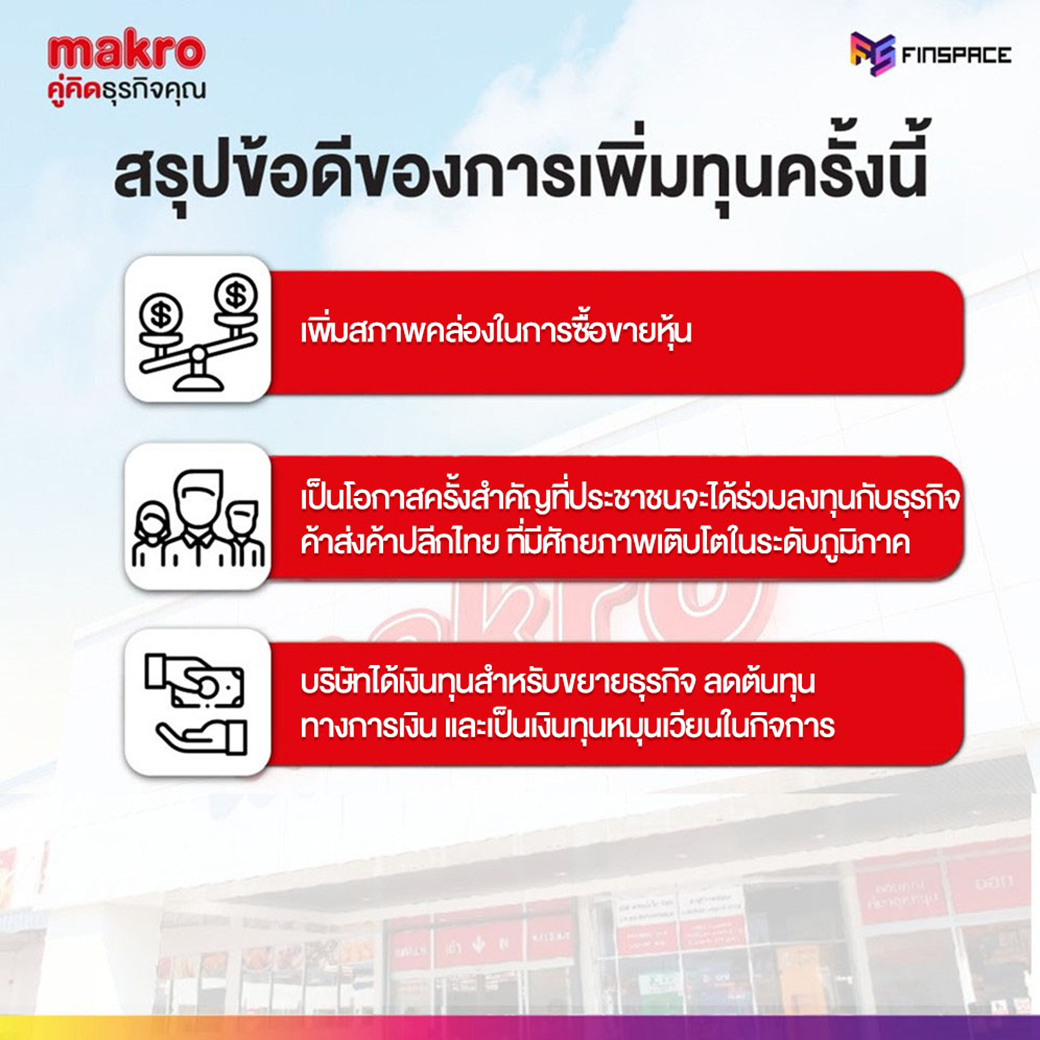

การเสนอขายหุ้นเพิ่มทุนในครั้งนี้ของ MAKRO มีข้อดีอยู่หลายแง่ ทั้งในส่วนของ MAKRO เอง และโอกาสลงทุนของผู้ถือหุ้น ดังนี้

1. เป็นการเพิ่มสภาพคล่องในการซื้อขายหุ้น

2.เป็นโอกาสครั้งสำคัญที่ประชาชนจะได้ร่วมลงทุนกับธุรกิจค้าส่งค้าปลีกไทย ที่มีศักยภาพเติบโตในระดับภูมิภาค

3. ได้เงินทุนสำหรับการขยายธุรกิจ ลดต้นทุนทางการเงิน และเป็นเงินทุนหมุนเวียนในกิจการ ซึ่งเป็นการเสริมความแข็งแกร่งทางธุรกิจเข้าไปอีก

การกำหนดราคาเสนอขายหุ้น PO ที่ 43.50 บาทต่อหุ้น ถือเป็นราคาที่ไม่แพงและเป็นราคาที่มีความเหมาะสมด้วยเหตุผล 4 ประการ ได้แก่ 1) นักลงทุนทุกกลุ่มจะได้จองซื้อในราคาเดียวกัน ทั้งผู้ถือหุ้นเดิมที่มีสิทธิได้รับจัดสรร ผู้จองซื้อรายย่อย นักลงทุนสถาบัน และนักลงทุนหลักแบบเฉพาะเจาะจง (Cornerstone Investors) 2) ง่ายต่อการสื่อสารและการดำเนินการกับนักลงทุนทุกกลุ่ม โดยเฉพาะนักลงทุนรายย่อยและผู้ถือหุ้นเดิม ที่มีสิทธิได้รับจัดสรร สามารถชำระเงินจองซื้อด้วยราคาเดียวกัน ทำให้ลดปัญหาเรื่องกระบวนการคืนเงินจองซื้อ 3) นักลงทุนจะได้จองซื้อหุ้นสามัญ MAKRO ในราคาเดียวกับราคา Swap Price (ราคาแลกเปลี่ยน) ในช่วงที่ บมจ.สยามแม็คโคร ออกหุ้นเพิ่มทุนแบบเฉพาะเจาะจง (PP) เพื่อรับโอนกิจการทั้งหมดของกลุ่มโลตัสส์จากบริษัท ซี.พี. รีเทล โฮลดิ้ง จำกัด เท่ากับเป็นการลงทุนเพื่อเริ่มเติบโตไปพร้อมกับบริษัทฯ และ 4) ราคาเสนอขาย 43.50 บาทต่อหุ้น ต่ำกว่าราคาหุ้นเฉลี่ยย้อนหลัง 1 สัปดาห์ ซึ่งอยู่ที่หุ้นละ 47 บาท โดยมีส่วนลดประมาณ 7.5% และต่ำกว่าราคาหุ้นเฉลี่ยย้อนหลัง 1 เดือน ซึ่งอยู่ที่หุ้นละ 48 บาท โดยมีส่วนลดประมาณ 9.3%

ทั้งนี้ จำนวนหุ้นที่เสนอขายครั้งนี้ไม่เกิน 1,300 ล้านหุ้น และอาจมีการจัดสรรหุ้นส่วนเกินไม่เกิน 130 ล้านหุ้น ซึ่งทางบริษัทฯ พิจารณาแล้วว่าเหมาะสม เนื่องจากหลังสิ้นสุดการเสนอขายหุ้น PO จะมีสัดส่วนผู้ถือหุ้นรายย่อย (Free Float) เกินกว่า 15% ตามเกณฑ์ขั้นต่ำของตลาดหลักทรัพย์แห่งประเทศไทย และมีผลกระทบต่อสัดส่วนการถือครองหุ้น (Control Dilution) ของผู้ถือหุ้นเดิม และอัตรากำไรสิทธิต่อหุ้นของ MAKRO (EPS Dilution) น้อยกว่า กรณีที่มี Free Float เป็นจำนวนมากกว่านี้

ส่วนกลุ่มนักลงทุนหลักแบบเฉพาะเจาะจง (Cornerstone Investors) ซึ่งเป็นนักลงทุนสถาบันชั้นนำมีจำนวน 14 ราย ที่ลงนามในสัญญา Cornerstone Placing Agreement รวมทั้งสิ้นประมาณ 423 ล้านหุ้น มูลค่ารวมกว่า 18,000 ล้านบาท

ทางกลุ่มบริษัทฯ เห็นคุณค่าและให้ความสำคัญกับความเชื่อมั่นที่ผู้ถือหุ้นเดิมของ MAKRO, CPALL และ CPF มีต่อกลุ่มบริษัท จึงเปิดโอกาสให้กลุ่มผู้ถือหุ้นเดิมนี้ ได้ทำการจองซื้อหุ้น MAKRO ตามสิทธิการถือหุ้น และเปิดโอกาสให้สามารถจองซื้อเกินกว่าสิทธิการถือหุ้นที่มีอยู่ได้อีกด้วย

สำหรับใครที่อยากร่วมเป็นส่วนหนึ่งในธุรกิจของ MAKRO หรือร่วมเป็นเจ้าของธุรกิจค้าส่งแบบ B2B และค้าปลีกแบบ B2C ที่จะเติบโตในระดับภูมิภาค รวมถึงสนใจรายละเอียดและข้อมูลเพิ่มเติมของการเพิ่มทุนในครั้งนี้

สามารถอ่านหนังสือชี้ชวน / แบบ Filing ฉบับเต็มของบริษัท สยามแม็คโคร จำกัด (มหาชน) ได้ที่ https://bit.ly/31nf2t8

หรือศึกษาธุรกิจ MAKRO เพิ่มเติมได้ที่ www.siammakro.co.th และสอบถามข้อมูลเพิ่มเติม โทร 02-090-9191 (ทุกวันเวลา 09.00-18.00 น.)

หมายเหตุ: บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด ผู้ลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน

#บทความนี้เป็นAdvertorial

ติดตามบทความอื่น ๆ อีกมากมายได้ที่ www.finspace.co

ติดตามเรื่องราวการเงินที่จะมาตอบโจทย์ไลฟ์สไตล์ที่เป็นคุณก่อนใครได้ที่

Facebook : FinSpace

LINE Official : http://bit.ly/2qL8S48

Twitter : http://bit.ly/2keFfVD

Instagram : http://bit.ly/2ktv2o7

Blockdit : https://bit.ly/37EWqmb

กลุ่มความรู้นักลงทุน: http://bit.ly/3clAwZ2

กลุ่มพัฒนาตัวเอง: http://bit.ly/3ejPXnk